Vous êtes chef d’entreprise et vous souhaitez acquérir le bien immobilier nécessaire à votre exploitation. Plusieurs options s’offrent à vous : votre société d’exploitation peut acquérir le bien ou vous pouvez décider de l’acheter à titre personnel en direct ou au travers d’une société patrimoniale dont vous êtes associé.

Ce choix aura un impact d’un point de vue économique et juridique mais également en matière fiscale s’agissant de l’imposition des revenus, issus de l’utilisation de ce bien immobilier et lors de sa transmission ou cession future.

Il convient de définir en amont vos objectifs afin de choisir le schéma le plus adapté : obtenir des revenus complémentaires, limiter les risques sur l’immeuble liés à l’activité économique de votre société, limiter la fiscalité en période de détention et/ ou en cas de vente future, favoriser la transmission du patrimoine, etc.

ACHAT DE L’IMMOBILIER DIRECTEMENT PAR LE CHEF DE L’ENTREPRISE

Vous pouvez acquérir un local professionnel directement ou au travers d’une société patrimoniale semi-transparente dont vous êtes associé, grâce à vos liquidités disponibles ou au moyen d’un financement bancaire.

L’acquisition d’un local engendre des frais d’acquisition de l’ordre de 8 % (correspondant aux frais de notaire et aux droits d’enregistrement à acquitter à l’Etat) auxquels il faut ajouter les éventuelles commissions d’agence ou d’intermédiaire.

Que vous fassiez l’achat en direct ou par l’intermédiaire d’une société patrimoniale, vous conclurez un bail avec votre société d’exploitation. Ainsi, elle vous versera un loyer, qui sera déductible de son résultat.

Mise en location nue

Le régime d’imposition des loyers et de la plus-value en cas de cession ultérieure de votre bien immobilier, varie en fonction du type de location pratiqué.

Lorsque la location est nue, les revenus sont imposables dans la catégorie des revenus fonciers et indiqués dans votre déclaration personnelle de revenus. Si le montant des loyers encaissés est inférieur à 15 000 € par an, vous pourrez opter pour le régime-micro et bénéficier d’un abattement de 30 % représentant les charges. Si les loyers sont supérieurs à 15 000 € par an (ou en cas d’option), ils sont soumis au régime réel : les diverses charges telles que la taxe foncière, les intérêts d’emprunt et certains travaux sont alors déductibles pour leur montant réel. Le montant net (après abattement forfaitaire ou déduction des charges réelles) est taxé selon votre taux marginal d’imposition auquel s’ajoutent les prélèvements sociaux au taux de 17,2 %.

La cession du bien immobilier loué nu est taxée au titre des plus-values immobilières des particuliers au taux de 19 % et aux prélèvements sociaux à 17,2 % après un abattement pour durée de détention (exonération totale après 30 ans).

Mise en location équipée

Lorsque la location est équipée, les revenus sont imposables dans la catégorie des BIC (Bénéfices industriel et commerciaux). Si le montant des loyers encaissés est inférieur à 77 700 € par an, ils peuvent être soumis au régime micro-BIC et bénéficier d’un abattement de 50 % représentant forfaitairement le montant des charges. Si les revenus sont supérieurs à 77 700 € par an (ou en cas d’option), les loyers sont soumis au régime réel : les diverses charges sont alors déductibles pour leur montant réel et vous pouvez pratiquer un amortissement comptable du bien. Le montant net (après abattement forfaitaire ou déduction des charges réelles) est taxé selon votre taux marginal d’imposition ainsi qu’aux prélèvements sociaux au taux de 17,2%.

L’amortissement comptable c’est la constatation annuelle de la perte de valeur des composants d’un bien immobilier (fenêtres, toiture, façade, etc.) du fait de l’usure ou du temps. L’amortissement comptable permet de déduire une charge «fictive» (correspondant à la dégradation de l’immeuble) des loyers encaissés sans impact sur la trésorerie.

La cession du local loué équipé entraîne la taxation de l’immeuble au titre des plus-values professionnelles : les amortissements constatés sont repris et taxés au moment de la cession. La partie de la plus-value correspondant aux amortissements (plus-value à court terme) est taxée au barème de l’impôt sur le revenu. La plus-value constatée au-delà des amortissements (plus-value à long terme) est taxée au taux de 12,8 % et aux prélèvements sociaux à 17,2 %.

L’activité de location équipée n’étant pas considérée comme professionnelle par l’administration fiscale, il n’est pas possible de bénéficier des régimes d’exonérations professionnelles. Cependant, il est possible de bénéficier d’un abattement permettant, après 15 ans de détention, une exonération d’impôt sur le revenu et des prélèvements sociaux sur la plus-value à long terme.

Avantages de la détention en direct

En cas de transmission à titre gratuit du local (donation ou succession), des droits de mutation sont dus après application des abattements de droit commun (abattement de 100 000 € en cas de transmission à un enfant). L’avantage de détenir l’immobilier en dehors de la société d’exploitation est notamment de pouvoir le transmettre par anticipation à ses descendants, sans avoir à transmettre sa société d’exploitation.

En matière d’IFI, les biens immobiliers que vous détenez en direct ou au travers d’une société patrimoniale mais que vous affectez à votre activité professionnelle ne sont pas pris en compte dans l’assiette de l’IFI (si les conditions relatives aux biens professionnels sont remplies). En cas d’exercice de votre activité professionnelle au sein d’une société d’exploitation soumise à l’IS, vous devez exercer une fonction de direction, percevoir une rémunération normale qui représente plus de 50 % de vos revenus professionnels et détenir au moins 25 % des droits de vote.

Un autre avantage de la détention directement par le chef d’entreprise est la préservation de ce bien d’une éventuelle procédure collective à laquelle serait soumise la société d’exploitation en cas de difficultés financières.

En résumé : achat par le chef d’entreprise

Détenir le local professionnel en direct peut également permettre de transmettre son exploitation à un repreneur plus facilement, l’absence d’immobilier dans la société diminuant son prix.

ACHAT DE L’IMMOBILIER PAR LA SOCIÉTÉ D’EXPLOITATION

La société d’exploitation peut également acquérir directement le local professionnel dont elle a besoin pour son activité. Cette solution est souvent envisagée lorsque la société dispose de liquidités importantes. Elle a toutefois la possibilité de recourir à un emprunt pour ce financement.

Dans cette situation, la société d’exploitation ne verse aucun loyer (car elle est propriétaire de son local) mais a la possibilité de déduire les charges liées à propriété de l’immeuble de son résultat d’exploitation : la valeur des constructions peut être amortie, les frais d’acquisition, la taxe foncière, les intérêts d’emprunts peuvent être déduits, etc.

En cas de cession de l’immeuble par la société d’exploitation, le régime des plus-values professionnelles est applicable. La plus-value est déterminée par différence entre le prix de cession et la valeur nette comptable. Ainsi, les amortissements déduits durant l’exploitation sont repris et taxés au moment de la cession. La plus-value constatée est ensuite imposée au taux de droit commun de l’impôt sur les sociétés (15 ou 25%).

Loger le local professionnel au sein de la société d’exploitation permet de le transmettre dans un cadre fiscal avantageux en bénéficiant de l’exonération Dutreil. Vous pouvez transmettre votre société (et donc le bien immobilier à son actif) par donation ou lors de votre décès en bénéficiant d’une exonération de droits de mutation à hauteur de 75 % de la valeur des titres à condition :

En plus de cette exonération, vous bénéficiez des abattements applicables aux donations et successions (100 000 € en cas de transmission à un enfant) et d’une réduction de droit de mutation de 50 % si la donation est réalisée en pleine propriété et si vous avez moins de 70 ans lors de sa réalisation.

Les biens détenus par une société qui les affecte à son activité ne sont pas imposables à l’IFI.

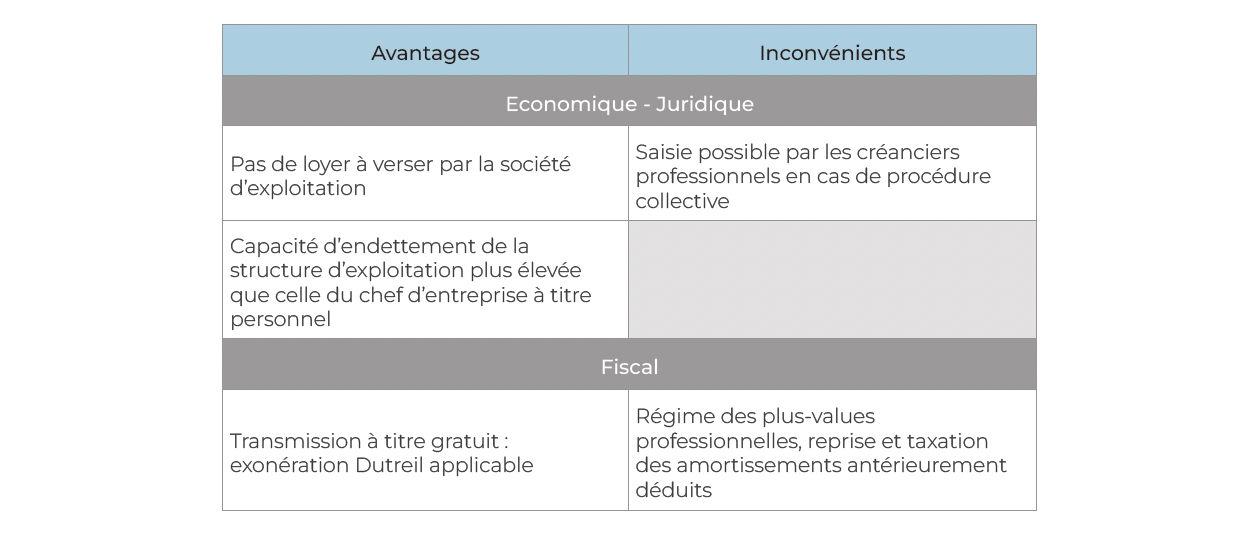

En résumé : achat par la société d’exploitation

En cas de procédure collective, l’immeuble détenu par la société d’exploitation est soumis au gage des créanciers professionnels.

ACQUISITION EN DÉMEMBREMENT DE PROPRIÉTÉ

Afin d’optimiser l’imposition des revenus et la fiscalité en cas de revente, une technique de démembrement de propriété s’est développée.

La société d’exploitation achète l’usufruit temporaire du local professionnel tandis que la nue-propriété est détenue par le chef d’entreprise ou une société patrimoniale transparente dont il est associé.

Pendant la durée du démembrement, la société ne paie pas de loyer et utilise l’immeuble. Elle peut amortir son droit d’usufruit et déduire certains frais de son résultat. Le dirigeant ne perçoit pas de revenus, aucune imposition n’est due à ce titre. Au terme du démembrement, le chef d’entreprise récupère la pleine propriété du bien dans son patrimoine en franchise d’impôt. En cas de revente du bien, il est soumis au régime des plus-values immobilières des particuliers.

Afin de contrer cette optimisation, une loi a été instituée en 2012 visant à taxer la vente de l’usufruit temporaire dans la catégorie de revenu que le dirigeant souhaite éviter. Ainsi, dans ces circonstances, le vendeur de l’usufruit sera taxable en revenus fonciers (et non en plus-value immobilière des particuliers) sur le prix de vente de l’usufruit. Il est alors peu probable qu’un vendeur accepte la vente démembrée de son bien.