L’impact du Covid-19 sur l’économie mondiale est déjà visible et pour autant nous n’en mesurons sûrement pas encore toutes les conséquences. Face à cet environnement économique incertain et la baisse des taux des livrets d’épargne et des fonds euros, l’immobilier retrouve sa place de « bouclier » au sein de votre patrimoine. En effet, en temps de crise, l’immobilier est souvent identifié comme un placement défensif car il est connu pour être moins sensible aux variations des marchés. D’ailleurs, les SCPI sont en vogue en ce moment… et ce n’est pas pour rien ! Un investissement dans la pierre qui vous permet d’obtenir des revenus complémentaires maintenant ou pour votre retraite… mais pas que ! Pourquoi s’en priver ?

Présentation des SCPI

La SCPI (Société Civile de Placement Immobilier), autrement appelée Pierre Papier, est une société qui a pour objet de se constituer un parc immobilier. Ensuite, ces biens sont loués et génèrent des revenus. En tant qu’épargnant, vous achetez une ou plusieurs parts de la SCPI et vous en devenez ainsi associé. Vous êtes donc propriétaire d’une partie du parc immobilier de la SCPI, au prorata de votre investissement. En contrepartie, vous percevez des revenus (loyers, plusvalues). Il existe plusieurs types de SCPI (de rendement, fiscales, de plus-values) et nous allons principalement nous intéresser ici aux SCPI de rendement, dites SCPI « classiques » : la SCPI de rendement acquiert des immeubles de différents secteurs d’activité, qui sont habituellement peu accessibles aux particuliers en direct (bureaux, immeubles, centres commerciaux, entrepôts logistiques…) et dans des secteurs géographiques variés (différentes régions, en France, en Europe…).

Leur objectif est de générer des revenus importants et stables dans le temps. L’horizon de placement recommandé est de minimum 10 ans.

Comment ça fonctionne ?

La SCPI est gérée par une société de gestion qui se charge de trouver les biens immobiliers, de les acheter, de les mettre en location, de les gérer, et de distribuer les revenus aux associés. Le rendement (net de frais, avant fiscalité) est de l’ordre de 4 à 5 % par an (le taux de rendement moyen distribué par les SCPI en 2019 est de 4.51%*).

BON À SAVOIR : Les baux commerciaux ont, en général, une durée minimum fixée à 6 ou 9 ans donc le montant des loyers à percevoir est connu à l’avance.

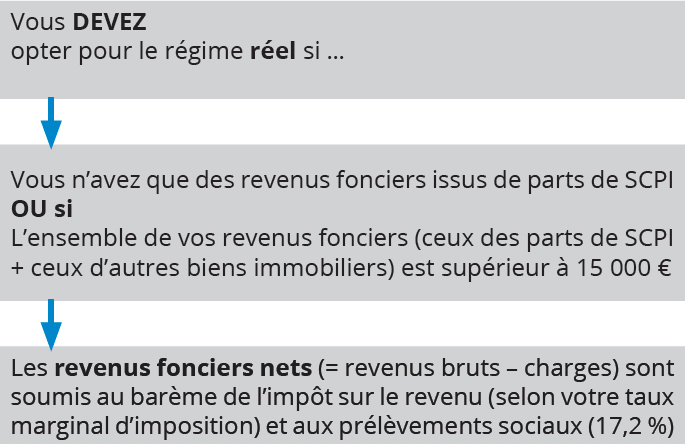

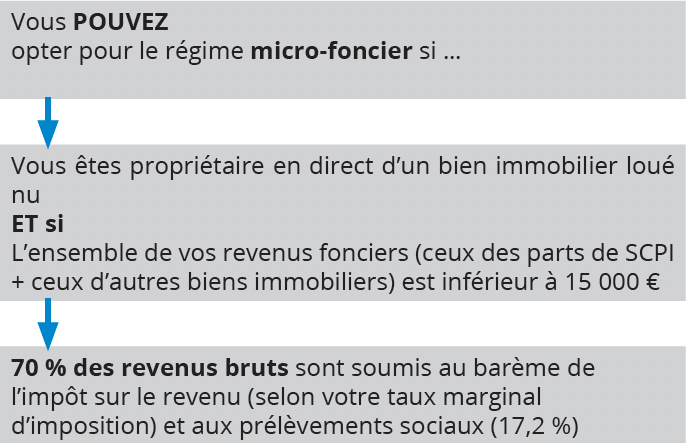

Les loyers sont soumis à l’impôt sur le revenu dans la catégorie des revenus fonciers, ainsi qu’aux prélèvements sociaux. Vous avez le choix entre 2 régimes d’imposition :

* Les performances passées ne présagent pas des performances futures.

Lorsque vous revendez vos parts de SCPI, vous pouvez réaliser une plus-value (si le prix de vente est supérieur au prix d’achat). Cette plus-value est soumise à l’impôt sur le revenu au taux de 19 % et aux prélèvements sociaux (actuellement à 17,2 %). Attention, plus vous détenez vos parts de SCPI longtemps, moins la plus-value sera taxée car un abattement est appliqué pour chaque année de détention (après 5 ans). Finalement, la plus-value est exonérée d’impôt sur le revenu après 22 ans de détention et de prélèvements sociaux après 30 ans.

BON À SAVOIR : La société de gestion vous accompagne pour votre déclaration fiscale de revenus (et IFI) en vous transmettant toutes les informations nécessaires (montants à déclarer et cases à remplir).

Combien ça coûte ?

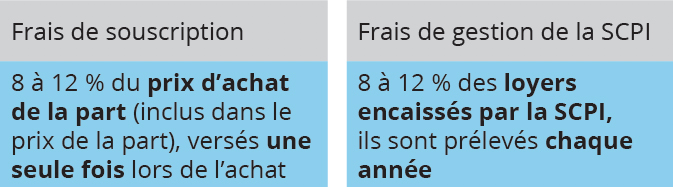

L’achat de parts de SCPI (ou la revente) ne nécessite pas l’intervention d’un notaire. Ainsi, à l’inverse de l’achat d’un bien immobilier « physique » il n’y aura pas de « frais de notaire ». En revanche, des frais similaires dits de souscription sont compris dans le prix de la part au moment de l’acquisition. Ensuite, chaque année, des frais de gestion sont prélevés par la société de gestion.

L’utilisation des SCPI dans vos stratégies patrimoniales

L’investissement en SCPI peut se faire de différentes manières selon vos objectifs. Tour d’horizon des principales stratégies patrimoniales que vous pouvez mettre en place

L’investissement « au comptant »

Vous faites l’acquisition de parts de SCPI directement avec une somme d’argent que vous avez à placer ou en utilisant une partie de votre épargne. Cela vous permet d’obtenir des revenus complémentaires immédiats : vous allez percevoir des dividendes tous les trimestres sur votre compte courant.

Par exemple, vous placez 100 000 € de votre épargne sur des SCPI qui ont un rendement de 4.5% net par an. Vous percevez 1 125 € de « loyers » chaque trimestre (4 500 € par an), soit 375 € par mois, nets de tous frais avant impôts. Vous devrez déclarer ces revenus à l’impôt sur le revenu dans la catégorie des revenus fonciers et payer l’impôt et les prélèvements sociaux correspondants.

POUR QUI ?

Ce type d’investissement vous correspond si vous avez une somme d’argent à placer et que vous recherchez un complément de revenus immédiat. De

même, si vous souhaitez investir dans l’immobilier à partir d’un faible montant et sans aucun souci de gestion. Attention néanmoins à la fiscalité des revenus fonciers qui peut s’avérer assez « lourde » si vous êtes taxé dans une tranche marginale d’imposition supérieure ou égale à 30%.

L’investissement par emprunt

Vous souscrivez un prêt bancaire pour acheter des parts de SCPI. Le financement à crédit vous permet d’obtenir des revenus complémentaires différés, une fois le crédit remboursé. Cela vous permet également de profiter de l’effet de levier du crédit pour vous constituer un capital. Vous pourrez ainsi investir dans l’immobilier avec des faibles mensualités et les intérêts d’emprunt sont déductibles des revenus fonciers, optimisant ainsi la fiscalité.

POUR QUI ?

Ce type d’investissement est idéal pour profiter des faibles taux de crédit tout en se constituant un patrimoine.

Nous vous le recommandons si vous avez une capacité d’emprunt disponible et l’objectif d’obtenir des revenus complémentaires futurs, avec la volonté d’investir dans l’immobilier sans contrainte de gestion.

L’investissement en démembrement

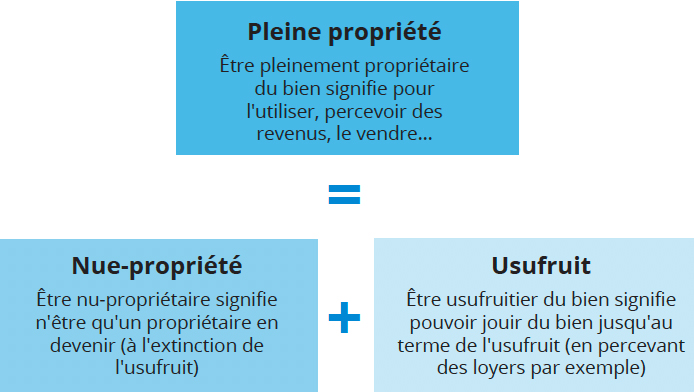

Vous n’achetez pas la pleine propriété des parts de SCPI, mais seulement ses revenus immédiats ou sa propriété future. En effet, le démembrement de propriété consiste à séparer, pendant une période déterminée, la pleine propriété d’un bien en deux droits distincts : l’usufruit et la nue-propriété.

L’utilisation des SCPI dans vos stratégies patrimoniales

L’investissement en SCPI peut se faire de différentes manières selon vos objectifs. Tour d’horizon des principales stratégies patrimoniales que vous pouvez mettre en place

L’investissement « au comptant »

Vous faites l’acquisition de parts de SCPI directement avec une somme d’argent que vous avez à placer ou en utilisant une partie de votre épargne. Cela vous permet d’obtenir des revenus complémentaires immédiats : vous allez percevoir des dividendes tous les trimestres sur votre compte courant.

L’avantage de ce type d’investissement est que, comme vous n’achetez qu’un droit, vous ne payez qu’une partie du prix de la part.

Remarque : vous ne pourrez en principe pas revendre vos parts avant la fin du démembrement qui a une durée fixe, généralement de 2 à 20 ans.

L’utilisation des SCPI dans vos stratégies patrimoniales

Lors de la souscription, vous ne payez que la part correspondant à l’usufruit, de l’ordre de 20 à 40 % de la valeur de la pleine propriété (en fonction de la durée du démembrement). Vous percevez immédiatement des revenus pendant toute la période du démembrement. Ainsi, si vous n'êtes pas (ou peu) fiscalisé, vous profitez pleinement du rendement et vous disposez de revenus importants au regard de la somme investie.

POUR QUI ?

Si vous recherchez des revenus complémentaires immédiats, si vous êtes faiblement imposé, si vous

avez des déficits fonciers à imputer… ce type d’investissement peut répondre à vos objectifs.

Attention : il faut bien prendre en compte le fait qu’à l’issue du démembrement, vous n’aurez plus rien.

La fin du démembrement marque la fin de votre investissement : vous ne disposez plus ni des revenus, ni des parts de SCPI.

Par exemple : Une part de SCPI vaut 1 000 €. Nous prenons l’hypothèse que le prix de l’usufruit à horizon 10 ans

équivaut à 30% d’une part, soit 300 €. Ainsi, pour obtenir dès aujourd’hui des revenus sur 100 000 € de parts de SCPI

il vous suffit d’investir 30 000 €. En supposant que ces SCPI ont un rendement net de 4.5% par an, vous percevez 4 500 €

net par an, soit 375 € nets par mois, avant impôts. Ainsi, en 10 ans vous aurez perçu environ 45 000 € de revenus.

Ces revenus sont taxables à l’impôt sur le revenu dans la catégorie des revenus fonciers et aux prélèvements sociaux.

Investir sur des parts de SCPI en nuepropriété

Vous ne percevez aucun revenu pendant toute la période du démembrement et ne subissez donc aucune fiscalité (ni

impôt sur le revenu, ni impôt sur la fortune immobilière). Lors de la souscription, vous n’achetez que la partie

correspondant à la nue-propriété donc vous ne payez pas la totalité de la valeur de la part. Plus la durée du

démembrement est longue, moins le prix sera élevé.

À la fin du démembrement, vous devenez pleinement

propriétaire des parts de SCPI. Vous pourrez alors soit conserver les parts pour percevoir des revenus, soit vendre

les parts pour percevoir la plus-value potentielle.

POUR QUI ?

Ce type d’investissement peut vous correspondre si vous êtes actuellement fortement fiscalisé sur vos

revenus et/ou sur votre patrimoine immobilier, si vous recherchez un placement moyen-long terme

offrant un couple rendement/risque optimal et que vous n’avez pas besoin de revenus immédiats. Cela

peut par exemple répondre à l’objectif de préparer votre retraite.

Par exemple : Une part de SCPI vaut 1 000 €. Nous prenons l’hypothèse que le prix de la nue-propriété à horizon 10 ans équivaut à 70% d’une part, soit 700 €. Ainsi, pour obtenir à terme des parts de SCPI pour 100 000 € (hors variation du prix de la part en cours de vie), vous devez investir 70 000 € aujourd’hui. Vous ne percevez aucun revenu pendant toute la durée du démembrement et serez pleinement propriétaire des parts au terme des dix années.

L’investissement dans le cadre d’une enveloppe fiscale spécifique

Vous avez une somme d’argent à placer ? Sachez qu’il est possible, selon les contrats, d’acheter des parts de SCPI au sein d’une assurance-vie ou d’un PER (plan d’épargne retraite). Vous ne percevez pas les revenus directement et n’êtes donc pas taxés sur ces loyers, ils sont capitalisés au sein de votre contrat ou de votre plan. C’est la fiscalité relative à l’enveloppe choisie qui s’applique en cas de retrait.

POUR QUI ?

Si vous souhaitez placer une somme d’argent dans un cadre fiscal favorable, si vous recherchez un complément de revenus futurs, si vous souhaitez profiter du rendement de l’immobilier sans subir la

fiscalité des revenus fonciers, ce type d’investissement peut vous correspondre.

Attention, détenir des SCPI en assurance-vie ou au sein d’un PER peut s’avérer plus coûteux qu’une détention en direct car les frais de gestion de l’assureur ou du teneur du plan sont prélevés chaque année (en plus des frais de gestion des SCPI en ellesmêmes).

Lors du versement sur un PER, vous pouvez bénéficier d’un avantage fiscal (déduction du montant des versements de vos revenus imposables dans une certaine limite). Les fonds sont bloqués jusqu’à votre retraite, sauf cas de sortie anticipée. À la sortie, c’est la fiscalité du PER qui s’applique,

en fonction du choix de la déduction du versement à l’entrée ou pas. Investir en SCPI par le biais d’un PER vous permet de bénéficier du rendement de l’immobilier tout en préparant votre retraite.

Sur un contrat d’assurance-vie, en cas de rachat total ou partiel, la fiscalité appliquée sur les intérêts générés (loyers ou plus-value à la revente de parts de SCPI) sera celle de l’assurance-vie.

Autrement dit, le taux d’imposition dépend de l’âge de votre contrat et du montant total que vous épargnez en assurance-vie. Ainsi, les intérêts compris dans votre rachat seront soumis à l’impôt sur le revenu au taux de :

■ 7,5 % en cas de rachat après 8 ans et lorsque les sommes versées sur tous vos contrats d’assurancevie sont inférieures à 150 000 €,

■ 12,8% dans les autres cas.

À cela, il faut ajouter les prélèvements sociaux au taux de 17,2 %. Si vos revenus sont habituellement taxés dans une tranche marginale d’imposition supérieure à 11%, détenir vos parts de SCPI dans un contrat d’assurance-vie est plus

intéressant pour vous d’un point de vue fiscal que de les détenir en direct. De plus, en cas de décès, les fonds sont transmis à votre bénéficiaire dans un cadre fiscal favorable.

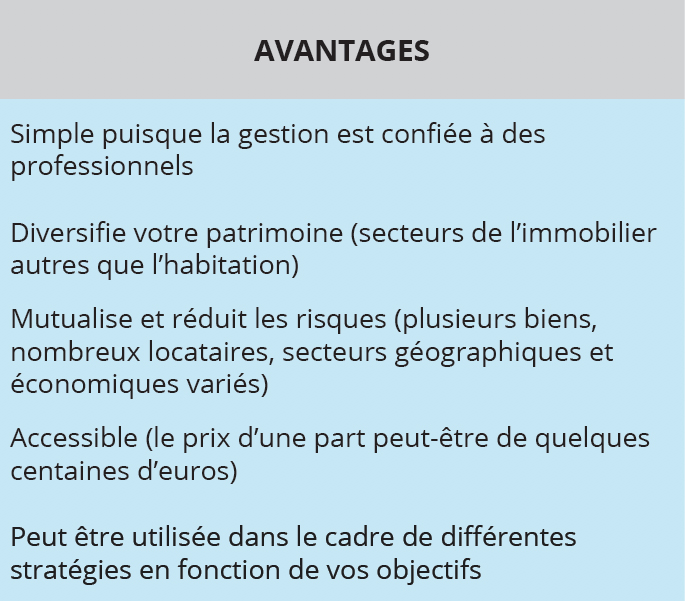

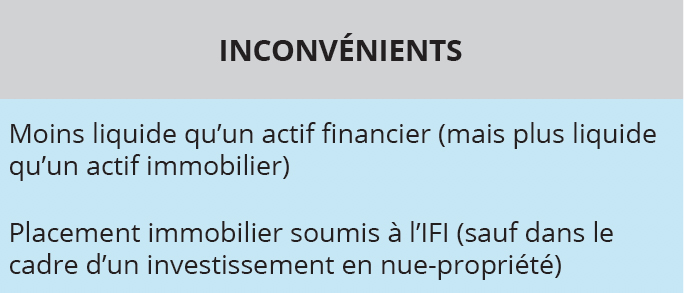

Les avantages et inconvénients de la SCPI

En conclusion, que vous ayez une somme d’argent à placer ou que vous souhaitiez revoir la répartition de votre épargne en ces temps de crise, les SCPI ont tout pour vous séduire. Comme vous pouvez le constater, il existe différentes façons d’investir dans les SCPI, et il y en a forcément une qui vous correspond. Le contexte et la situation économique actuelle mettent plus que jamais en exergue le fait que la gestion de votre patrimoine mérite du sur-mesure et de l’attention. N’hésitez pas à nous contacter afin d’étudier ensemble ce qui est le plus adapté en fonction de votre profil et de vos objectifs.